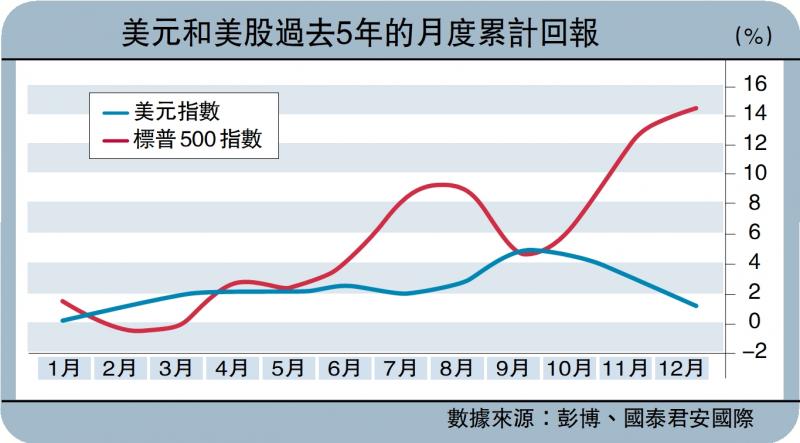

图:美元和美股过去5年的月度累计回报

9月美股的投资回报一直不好。近一个世纪内,9月不仅仅是美股平均回报率最差的月份,而且也是唯一平均回报率为负的月份,达到-0.78%。将视角扩大:在全球70个国家中,股市表现中位数和平均值最差的月份也是9月,没有之一。

美股的这种季节性表现其实是市场反身性的一个结果,即愈多人相信就愈多人这样做,然后形成正循环反馈。相似的例子还有“卖在5月”(Sell in May and Go Away),“圣诞大涨”(Santa Clause Rally),“开年效应”(January Effect,指开年的1月份的股市表现很大程度决定一年的股市方向)。

这世上原本没有路,走的人多了也就成了路。当然季节性还有其他的解释,但是笔者认为都不如反身性的解释合理。这与技术分析为什么有效的原理有相似之处,技术支撑处画线的人多了,也就有了支撑。

如果把美股的季节性推演出去,我们还会发现一些有意思的现象。比如说,从标普500指数在过去5年的表现来看,尽管9月表现不佳,但接下来的四季度往往会出现大反弹行情。映射到今年的美股来看,尽管近期关于美国经济衰退的担忧愈发加深,但如果美联储顺势降息、甚至有较大幅度的连续降息,似乎也能够为股票市场提供助力。

本篇文章想讨论的重点,是股票市场与外汇市场的关系。参考过去5年美元指数的季节性表现,似乎9月是表现较好的一个月,而四季度往往是美元指数表现最为糟糕的阶段。投射到今年,如果美联储大幅降息,似乎美元指数也会进一步承压,这也预示着美股和美元汇率在这个9月会再度出现“分野”。

当然,由于今年的情况较为特殊——美联储可能会开启两年多以来的首次降息——以上的分析似乎显得挺有道理,即美元和美股会在9月之后再度分道扬镳。但同时需要指出的是,在过去的几年中,美国一直处于加息周期中,所体现出的季节性是否在降息周期中适用,仍然会存在一定的疑问。

很多投资者指出,不如我们去找一个类似的降息周期来重新考察,这听上去很有道理。但事实上会忽视两个问题,首先,本轮美国的经济周期处于“去全球化”过程中,是否与过去30年的“全球化”情形类似;其次,市场本身存在惯性,这也可以解释为什么过去5年会出现显著的季节性,也就是说,即使市场的背景完全不同,市场的走势也可能不自觉出现重复。就像一年四季,每当你午饭时候走到楼下买午餐时,你经常会想那个牛肉饭真的吃腻了,要换个口味了,但往往你最后还是选择了牛肉饭。

就业降温值得关注

说到这里,我们似乎并没有解决任何关于市场的问题。是,也不是。比如说美元指数在一个本应强势的9月表现得较为挣扎,这表明市场对于降息还是有很强的预期。目前为止,美元指数在这个9月已经下跌0.64%,这也是2019年以来同期最差的表现。从这个角度来说,美元仍然有机会在未来几周内出现反攻。一旦美元持续走弱,那么这样的反季节性就会挑战未来更重要的那个传统规律——也就是美元指数在四季度往往表现会很差。而如果美元真的持续走弱,那么就意味着美国经济大概率出现了问题、甚至陷入衰退,而这也可能会挑战美股在四季度走势偏强的规律。

换句话说,这个9月,市场更需要研究美国经济的基本面问题。很多问题看似并不容易找到答案,但愈低的利率(衰退预期愈强),也意味着财政可以更多发债,这对于经济的支撑可能愈强。同时,我们也可以进一步印证,在经济降温的过程中,到底是劳动力市场指标、抑或是其他指标更加具有“先验性”。到目前为止,劳动力市场降温可能是一个较为早期且明确的信号,其重要性从历史上来说是不言而喻的。

但就像前文讨论的“季节性”一样,大多数事情不会被简单重复。因此,从经济研究的角度而言,劳动力市场的降温是一个值得警惕的早期预警信号,但如果多一组经济数据(比如说消费)来印证,那么美国经济的前景走弱则会成为一个确定的宏观背景。